Muốn đọc được báo cáo tài chính, bạn phải hiểu các chỉ số cơ bản này

Posted: Thứ Bảy, Ngày 27-05-2017, : 1678.

Đối với những người không học chuyên ngành tài chính – kế toán hay dành đủ thời gian để nghiên cứu về chúng thì việc đọc các báo cáo tài chính quả là một thử thách vô cùng hóc búa.

Chẳng hạn, bạn có phân biệt được sự khác nhau giữa gross profit, gross margin, sales profit và gross income không? Đừng cố tìm ra điểm khác biệt nữa, bởi vì 4 thuật ngữ này đều chỉ cùng một thứ: lợi nhuận gộp!

Thế nên, nếu bạn đam mê kế toán – tài chính nhưng lại không háo hức tới mức sẵn sàng tham gia các khóa đào tạo chuyên sâu thì bài viết này có thể giúp bạn nắm vững được một vài chỉ số cơ bản để không còn cảm thấy choáng váng mỗi khi nhìn vào một báo cáo tài chính nữa.

Giả sử, bạn sở hữu một trang trại táo. Vậy thì làm thế nào để bạn có thể theo dõi được tất cả các hoạt động tài chính có liên quan tới quá trình sản xuất, thu hoạch và bán hàng của mình?

Đầu tiên, một báo cáo tài chính sẽ bao gồm bảng cân đối kế toán (Balance Sheet) – phản ánh tình hình tài sản, nợ và vốn cổ đông trong một khoảng thời gian xác định, báo cáo kết quả kinh doanh (Income Statement) – phản ánh doanh thu và chi phí, báo cáo lưu chuyển tiền tệ (Cash Flow Statement) – phản ánh dòng tiền và/hoặc các tài sản tương đương tiền đi vào và đi ra phát sinh trong một thời kỳ cụ thể. Khi nhìn vào các báo cáo tài chính, một điều bạn cần lưu ý là đối với các dữ liệu âm thì thay vì được viết -$100,000, chúng có thể được viết dưới dạng ($100,000).

Bảng cân đối kế toán (Balance Sheet)

Bảng cân đối kế toán (Balance sheet) là một bản tóm tắt về tài sản và nợ phải trả của doanh nghiệp tại một thời điểm cụ thể, còn được coi như là một bản báo cáo về sức khỏe tài chính doanh nghiệp.

Tài sản (Assets)

Trong tình huống trên thì tài sản là nguồn lực mà bạn sở hữu, bao gồm đất trồng trọt, táo và các công cụ, dụng cụ.

Tài sản lưu động (Current assets): Tài sản lưu động là tài sản dự kiến sẽ được bán hoặc sử dụng hết trong tương lai gần, thường là trong vòng một năm hoặc một chu kỳ kinh doanh. Tài sản điển hình hiện nay bao gồm tiền, tương đương tiền, tài khoản phải thu, kho, phần của các tài khoản trả trước đó sẽ được sử dụng trong vòng một năm và đầu tư ngắn hạn.

Tài sản dài hạn (Non-current assets): Tài sản dài hạn là những tài sản có thời gian sử dụng, luân chuyển, thu hồi dài hơn 12 tháng hoặc trong nhiều chu kỳ kinh doanh (đi kèm với giá trị lớn) và thường khó chuyển đổi thành tiền mặt. Hiện nay, tại các doanh nghiệp, nhà máy, trang thiết bị và các cơ sở vật chất, hạ tầng khác được gọi là tài sản cố định (Fixed assets) – một dạng của tài sản dài hạn.

Tài sản vô hình (Intangible assets): Tài sản vô hình là các tài sản không thể xác định được chính xác giá trị về mặt tiền tệ và hình thái vật chất. Tài sản vô hình bao gồm giấy đăng ký quy trình sản xuất, giấy đăng ký bản quyền, tài liệu về kỹ thuật công nghê (những ghi chép trong phòng thí nghiệm, bí quyết kỹ thuật...), các tác phẩm hay bản quyền tác giả, phần mềm máy tính có bản quyền, cơ sở dữ liệu số, phần mềm kiểm soát mạng tích hợp nội bộ, kiểu dáng công nghiệp, đăng ký bản quyền sản phẩm, bí quyết thương hiệu, bản vẽ và biểu đồ kỹ thuật, bản thiết kế, chứng nhận quyền sở hữu...

Giá trị của các loại tài sản này sẽ tăng hoặc giảm theo thời gian. Trong tình huống trên, các quả táo sẽ bị giảm giá trị rất nhanh do chúng có khả năng bị thối trong khoảng vài tuần.

Nợ (Liabilities)

Hiểu nôm nay, nợ là thứ mà bạn vay của người khác và phải trả cho họ, bao gồm: các khoản vay (Loans), thanh toán trả chậm (Deferred payments) và chi phí dồn tích (Accrued expenses).

Chi phí dồn tích (Accrued expenses): Chi phí dồn tích là chi phí phát sinh trong kỳ kế toán nhưng chưa được ghi nhận. Đây là những chi phí đã phát sinh, chưa được chi trả nhưng trong tương lai sẽ phải chi trả khi đến kỳ thanh toán. Một số loại chi phí dồn tích như tiền lương (khi ngày phát lương không rơi vào cuối kỳ lập báo cáo kế toán), lãi vay từ các khế ước nhận nợ hay thuế phải trả.

Nợ ngắn hạn (Current liabilities): Nợ ngắn hạn là các khoản nợ của công ty hay nghĩa vụ nợ được xác định trong khoảng thời gian 1 năm (năm tài chính). Tài sản nợ ngắn hạn trên bảng cân đối kế toán của công ty bao gồm những khoản nợ ngắn hạn, tài khoản có thể phải trả, các khoản nợ tích lũy và các loại khoản nợ khác.

Nợ dài hạn (non-current liablities): Nợ dài hạn là các khoản nợ có thể trả trong thời gian hơn 1 năm, bao gồm vay dài hạn cho đầu tư phát triển, nợ dài hạn phải trả, trái phiếu phát hành, các khoản nhận ký quỹ, ký cược, dự phòng phải trả...

Income statement (Báo cáo kết quả kinh doanh)

Báo cáo kết quả kinh doanh phản ánh kết quả tích lũy của hoạt động kinh doanh trong một khung thời gian xác định. Báo cáo này cho biết liệu hoạt động kinh doanh của doanh nghiệp có đem lại lợi nhuận hay không - nghĩa là liệu thu nhập thuần (lợi nhuận thực tế) dương hay âm và thường cũng được xem là báo cáo lỗ lãi. Báo cáo kết quả kinh doanh được thể hiện bằng một biểu thức đơn giản như sau: Doanh thu - chi phí = lợi nhuận.

Các loại chi phí (Expense)

1. Giá vốn hàng bán (Cost of goods sold - COGS)

Giá vốn hàng bán là giá trị phản ánh lượng hàng hóa đã bán được của doanh nghiệp trong một khoảng thời gian. Nó phản ánh mức tiêu thụ hàng hóa cũng như tham gia xác định lợi nhuận của doanh nghiệp đó trong một chu kỳ kinh doanh. Giá vốn hàng bán bao gồm chi phí của tất cả các mặt hàng có liên quan trực tiếp hoặc gián tiếp đến việc sản xuất hoặc mua hàng hóa/ dịch vụ đã được bán.

Đối với ví dụ về trang trại táo được nêu ra ở đầu bài thì giá vốn hàng bán ở đây là chi phí mua hạt giống, lương của những người làm và chi phí bảo quản táo cho tới khi được mang đi bán.

2. Chi phí hoạt động (Operating expenses - Opex)

Chi phí hoạt động đối với các công ty buôn bán là những chi phí xảy ra trong quá trình hoạt động bình thường của công ty, không phải là chi phí của hàng bán. Thông thường, chi phí hoạt động thường là chi phí bán hàng hoặc chi phí quản lí, chẳng hạn như tiền thuê văn phòng, tiền thuế và bảo hiểm cho cả mục đích bán hàng và quản lí.

3. Phí tổn (Capital expenditures - Capex)

Chi phí – phí tổn là các quỹ được công ty sử dụng để nâng cấp hoặc tậu mới các loại tài sản vật chất như bất động sản (nhà cửa - đất đai), nhà máy để sản xuất hoặc trang thiết bị. Loại phí tổn này được sử dụng để phát triển sản xuất và duy trì hoạt động của doanh nghiệp, từ việc sửa mái toà nhà đến việc xây mới cả một nhà máy sản xuất.

4. Chi phí tài chính (Finance cost)

Chi phí tài chính là những khoản phí mà người đi vay phải trả khi họ vay tiền từ ngân hàng hay một tổ chức tín dụng, bao gồm lãi suất khoản vay, phí giao dịch, phí hoa hồng, phí thanh toán chậm, phí hàng năm như phí thẻ tín dụng hàng năm và phí tín dụng bảo hiểm hàng năm trong trường hợp người cho vay yêu cầu có bảo hiểm trước khi quyết định cho vay.

5. Thuế (Tax expense)

Tax expense là tổng chi phí thuế thu nhập hiện hành và chi phí thuế thu nhập hoãn lại (hoặc thu nhập thuế thu nhập hiện hành và thu nhập thuế thu nhập hoãn lại) khi xác định lợi nhuận hoặc lỗ của một kỳ.

Doanh thu (Revenue hoặc sales/gross income/top-line)

Doanh thu là tổng số tiền mà công ty thu được sau một khoảng thời gian kinh doanh xác định. Nếu bán được 1 triệu tiền táo trong 1 năm thì đó là doanh thu hàng năm. Nó cũng được gọi là "top line" vì số liệu tính toán nằm ở dòng đầu tiên của Income Statement.

Revenue cũng thường bị nhầm lẫn với một chỉ số khác gọi là Gross merchandise value (GMV) – tổng giá trị giao dịch của hàng hóa được bán ra trên thị trường trong một khoảng thời gian xác định.

Chẳng hạn, nếu những người nông dân khác cũng bán táo của bạn và bạn nhận được 10% từ số tiền họ thu được. Lúc này, nếu bạn bán được 1 triệu tiền táo và những người khác bán được 2 triệu thì doanh thu thực của bạn là 1 triệu + 2 triệu x 10% = 1,2 triệu.

Lợi nhuận gộp (Gross profit/sales profit/gross income)

Lợi nhuận gộp (Gross profit) = doanh thu (Revenue) – giá vốn hàng bán (COGS)

Tỷ lệ lãi gộp (Gross profit margin) = lợi nhuận gộp (Gross profit)/doanh thu (Revenue) x 100

Lợi nhuận gộp (Gross profit) đo lường hiệu quả hoạt động kinh doanh của doanh nghiệp, thay đổi tùy thuộc vào ngành. Chẳng hạn, nếu tỷ suất lợi nhuận gộp của trang trại táo của bạn là 20% trong khi của cả ngành táo là 15% thì điều này có nghĩa bạn đang kinh doanh hiệu quả hơn nhiều đối thủ trong ngành khác.

Lợi nhuận từ những hoạt động khác (Non-operating income)

Lợi nhuận từ những hoạt động khác bao gồm lợi nhuận từ hoạt động đầu tư, lãi cổ tức và kinh doanh ngoại hối.

Đo lường khả năng sinh lợi (profitability)

Khả năng sinh lợi là một trong những chỉ số quan trọng nhất để đánh giá tình hình sức khỏe của công ty.

1. Earnings before interest and tax (EBIT)

Thu nhập trước lãi vay và thuế (EBIT) là một chỉ tiêu dùng để đánh giá khả năng thu được lợi nhuận của công ty, bằng thu nhập trừ đi các chi phí, nhưng chưa trừ tiền (trả) lãi và thuế thu nhập. EBIT được đề cập đến như "khoản kiếm được từ hoạt động", "lợi nhuận từ hoạt động" hay "thu nhập từ hoạt động".

Công thức để tính EBIT là:

EBIT = Thu nhập - Chi phí hoạt động

2. Net income

Thu nhập ròng (Net income) được tính toán từ tổng thu nhập có điều chỉnh thêm các khoản chi phí hoạt động, khấu hao, lãi suất, thuế và các chi phí khác liên quan đến hoạt động kinh doanh của doanh nghiệp. Số liệu này được thể hiện trên báo cáo thu nhập, báo cáo kết quả hoạt động kinh doanh của một doanh nghiệp, đó là số liệu tính toán nằm ở dòng cuối cùng nên còn được gọi bằng tên tiếng Anh là "the bottom line". Chỉ số này cũng được sử dụng để tính toán thu nhập trên mỗi cổ phần (EPS).

Báo cáo lưu chuyển tiền tệ (Cashflow statement - CFS)

Báo cáo lưu chuyển tiền tệ (Cash Flow Statement) là báo cáo tài chính cung cấp thông tin về những nghiệp vụ kinh tế có ảnh hưởng đến tình hình tiền tệ của doanh nghiệp. Báo cáo lưu chuyển tiền tệ được lập trên cơ sở cân đối thu chi tiền mặt, phản ánh việc hình thành và sử dụng lượng tiền phát sinh trong kỳ báo cáo.

Hoạt động kinh doanh (Operations): Là các hoạt động tạo ra doanh thu chủ yếu của doanh nghiệp và các hoạt động khác không phải là các hoạt động đầu tư hay hoạt động tài chính.

Hoạt động đầu tư (Investment): Là các hoạt động mua sắm, xây dựng, thanh lý, nhượng bán các tài sản dài hạn và các khoản đầu tư khác không thuộc các khoản tương đương tiền.

Hoạt động tài chính (Financing): Là các hoạt động tạo ra các thay đổi về quy mô và kết cấu của vốn chủ sở hữu và vốn vay của doanh nghiệp.

Net cash and cash equivalents: Tăng/giảm tiền thuần trong kỳ.

Net change in cash and cash equivalents: Chênh lệch tiền và các khoản tương đương tiền trong kỳ.

Đánh giá các báo cáo tài chính

Như vậy là bạn đã nắm được một số thông tin cơ bản liên quan đến các báo cáo tài chính. Bây giờ, hãy bắt đầu đánh giá chúng.

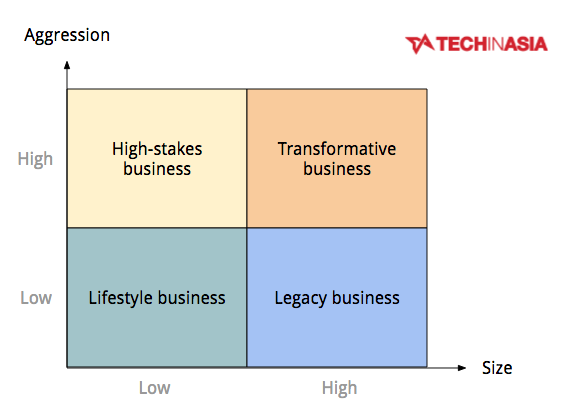

Size: quy mô doanh nghiệp và Aggression: mức độ "lấn át" thị trường

Lifestyle businesses

Lifestyle businesses hay còn được hiểu là các doanh nghiệp vừa và nhỏ (SME) có quy mô không lớn cả về hoạt động kinh doanh, lao động lẫn cơ cấu tổ chức. Một doanh nghiệp SME hoạt động tốt thường có lợi nhuận ròng, dòng tiền ổn định và tài sản nhiều hơn nợ. Các công ty trong lĩnh vực marketing hay luật đa phần thuộc vào nhóm này.

Legacy businesses

Legacy businesses cũng khá giống SME ở chỗ nếu hoạt động tốt, họ thường duy trì lợi nhuận ròng, dòng tiền ổn định và tài sản nhiều hơn nợ. Tuy nhiên, các doanh nghiệp này nằm giữ vị thế độc quyền đối với con đường kinh doanh họ đã xác định, tiêu biểu là các công ty khai thác mỏ, nhà hàng, báo chí...

High stakes business

Đây là các doanh nghiệp có quy mô nhỏ nhưng lại rất hồ hởi đầu tư với mong muốn mở rộng tổ chức. Họ không chú trọng nhiều vào lợi nhuận, dòng tiền hay tài sản nhưng lại theo đuổi mục tiêu tăng trưởng doanh thu. Điều này khiến chi phí bán hàng và marketing khá lớn mặc dù các high stakes business đảm bảo rằng unit economics (chỉ số trên một đơn vị nào đó, chẳng hạn như chi phí có thêm một khách hàng) hợp lý. Ngoài ra, các công ty này cũng đầu tư nhiều vào tăng trưởng bằng cách chấp nhận đi vay hoặc kêu gọi vốn – dẫn tới các khoản nợ thường nhiều hơn tài sản. Startup (các công ty khởi nghiệp) là đại diện tiêu biểu nhất của mô hình này.

Transformative business

Đây là các doanh nghiệp lớn thành công trong thị trường ngách của họ và tiếp tục đầu tư mạnh với mục tiêu mở rộng hoặc đổi mới. Họ có tính chuyển đổi nhanh bởi vì liên tục cải tiến cả về trang thiết bị, chất lượng sản phẩm và đầu tư cho nguồn nhân lực. Amazon là một điển hình.

Tổng kết

Báo cáo tài chính là một bức ảnh snapshot về sức khỏe của một doanh nghiệp. Tuy nhiên, vẫn còn có những khía cạnh quan trọng khác không thể đo lường như văn hóa, tầm nhìn và lãnh đạo mà bạn không thể bỏ qua nếu muốn có cái nhìn chính xác nhất về tổng thể tình hình hoạt động của một công ty bất kỳ.

truyentranhonl.com luôn cải tiến công cụ cho các bạn đăng và chia sẻ nội dung một cách thuận tiện nhất. Và cuối cùng xin chân thành cảm ơn các bạn đã chia sẻ và đóng góp.

NỘI DUNG CÙNG CHUYÊN MỤC: "Kỹ Năng Sống"

Có Thể Bạn Thích

Tiếng còi lạ25 Tuổi Rồi, Còn Phải Trải Qua Bao Nhiêu Lần Tan Vỡ Nữa?

Orange

Chôn Chân Đứng Nhìn Bạn Thân Cài Lại Cúc Áo Cho Vợ Mình

10 điều lãng phí nhất cuộc đời bạn nên tham khảo để cuộc sống ý nghĩa hơn

Món Quà Cho Cả Đời

Như một giấc mơ, truyện ngắn gia đình

Quả trầu không..

“Anh Có Dám Tay Trắng Ra Đi Với Tình Yêu Đích Thực Của Anh Không?”

Những lời ngỏ báo tường 20-11 ý nghĩa và ấn tượng nhất

Ngốc nghếch yêu

Ai lấy được vợ đẹp

Dù Thua Nhưng Đối Thủ Vẫn Khiếp Sợ

Vẫn chưa đủ

Câu Nói Hay An Ủi Người Thất Tình Cảm Động Bậc Nhất

Những câu nói hay nhức nhối về tình yêu trên facebook hot nhất 2016

Những con gián

7 CÁCH BIẾT NGƯỜI - Gia Cát Lượng

10 công dụng tuyệt vời của son dưỡng môi có thể bạn chưa biết

Đừng chỉ lấy người yêu mình